簡述

美國的風投史和科技史

今天要介紹的是一本剛出版的英文書《冪次方法則,矽谷創投啓示錄(The Power Law)》。建議您若想對美國的科技業,或是風投行業,想深入認識的話,應該看一看這本書。書中提到了現今所有你我熟知,以及現今重要,或是史上曾扮演關鍵角色的所有的科技公司,幾無任何遺漏。本書可說是我看過這方面描寫得最完整,清楚,而且易讀的一本書。

這本書令我想到另一本由Founders Fund的共同創辦人和多家風險投資家彼得.提爾(Peter Thiel)所寫的著名作品《從0到1(Zero to One)》。因為提爾也曾在書中提過風投行業的回報是冪次方法則的這個概念。

但在此要強調《冪次方法則(The Power Law)》談的廣度,深度,完整度,都非《從0到1(Zero to One)》所能及,甚至您可將其視為風投的歷史或很小型的百科全書,而彼得.提爾的則主要是在談自己的哲學和觀點,兩者完全不同。

冪次方法則

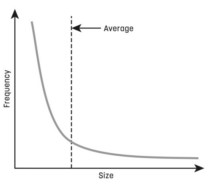

一旦貝佐斯獲得巨額財富,他進一步致富的機會就會成倍增加; 一篇科學論文被引用的次數越多,它的知名度就越高,也就越有可能吸引更多的引用。 每當你有成功乘以成功的異常值時,你就會從正態分佈的領域切換到由冪次方定律支配的領域。

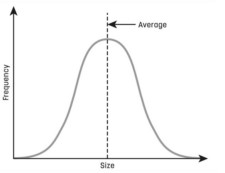

常態分佈示例圖

冪次方分佈示例圖

風險投資的回報

風險投資的最大特色

風險投資業者投資最大的特色就是,風險投資業者的主要回報只來自很少數的投資。風險投資家彼得.提爾(Peter Thiel)表示:「風險投資最大的秘密是,對成功基金的最佳投資等於或優於整個基金的其餘部分。」基準資本(Benchmark Capital)的比爾.格利(Bill Gurley)曾經說過: 「風險投資甚至不是一個全壘打的生意,這是一門大生意。」

實際統計值

- Horsley Bridge Partners的風險基金在1985年 2014年期間投資了7,000家初創公司。其中佔總資本的5%投資,產生了全部回報的60%。

- 專門投資新興科技初創公司的 Y Combinator在2012年計算得出,其四分之三的收益僅來自其擁有的280家機構中的2家。

- 2018年標普500指數表現最好的5%公司,僅佔該指數總表現的9%。

資本主義的變遷

洛克菲勒家族是美國資本主義建國以來的最典型代表。1946年4月,洛克菲勒家族發起了一項與惠特尼家族平行的努力,旨在解決普遍公認的新公司缺乏資金的問題。「我們想要做的是與阻止資本的舊制度相反的方式」

洛克菲勒家族這項改革的最有名的一項專案是,1957年資助DEC TX-0的成就是展示了電晶體(現代半導體的前身)如何在為軍事製造的設備的表現勝過真空管。(註:DEC是當時除了IBM之外的大型計算的電腦,DEC後來併入Compaq,而Compaq後來併入HP(美股代碼:HPQ),詳見《惠普如何賺錢?投資惠普的優缺點》)

半導體扮演核心的角色

半導體極為重要

半導體對美國科技非常重要,要說美國至今的的科技業是由半導體的發明而蓬勃發展而來的並不為過。

肖克利和約翰·巴丁、沃爾特·布喇頓共同發明了電晶體(現代半導體的前身),獲得1956年的諾貝爾物理獎。

半導體發明人創立的重要公司

蕭克利實驗室

1956年初,科學家威廉.肖克利(William Shockley)決定創辦「蕭克利實驗室股份有限公司」。

快捷半導體

1957年,諾伊斯不滿肖克利的專制管理體制,與摩爾等8人集體辭職,在風險投資商Arthur Rock和Sherman Fairchild的資助下,創立快捷(也譯為仙童,Fairchild,已被安森美收購,美股代碼:ON)半導體公司,被肖克利稱為「8個叛徒」(traitorous eight)。

值得一提的是,在最初的70 餘家矽谷公司,有一半以上與快捷半導體有直接的關係,第一屆半導體工程師大會上,參會的400人中只有24 個未在快捷半導體工作過。

註:八叛徒(Traitorous Eight)是指羅伯特.諾伊斯(Robert Noyce)、戈登.摩爾(Gordon Moore)、朱利亞斯.布蘭克(Julius Blank)、尤金.克萊爾(Eugene Kleiner)、金.赫爾尼(Jean Hoerni)、傑.拉斯特(Jay Last)、謝爾頓.羅伯茨(Sheldon Roberts)和維克多.格里尼克(Victor Grinich)。

這個重要的主題,詳見我的另一篇專文的分析:《八叛徒(Traitorous Eight),半導體和風險投資業的源頭》

德州儀器

1959年諾伊斯發明積體電路的方案時,德州儀器(美股代碼:TXN)的傑克·基爾比(Jack Kilby)已經製成積體電路。1969年法院判決,諾伊斯和基爾比發明的積體電路不存在侵權問題,兩專利都有效。關於這家科技界重要的企業,詳見我的文章《德州儀器(Texas Instruments)如何賺錢?驚人的長期資本回報和公司淨利潤率!》。

英特爾

1968年8月,諾伊斯與戈登.摩爾(Gordon Moore)和安迪.葛洛夫(Andrew Grove)一起辭職,創立英特爾(美股代碼:INTC)。

亞瑟.洛克

亞瑟.洛克(Arthur Rock)是美國最早也是最成功的風險投資家之一,他以450,000美元的投資為Teledyne Technologies(美股代碼:TDY)這家初創公司提供了資金。在不同時期,Teledyne擁有150多家公司,其業務涉及保險、牙科器械、特種金屬和航空電子產品等領域,但其中許多公司在與Allegheny合併之前已被剝離。新的 Teledyne最初由 Teledyne早期的19家公司組成。到 2011 年,Teledyne已發展到包括近 100 家公司。

亞瑟.洛克是快捷、SDS(Scientific Data Systems,已併入全錄,美股代碼:XRX)、Teledyne、英特爾、蘋果(美股代碼:AAPL)等著名的科技公司的早期投資人。

書中提到的風險投資公司

凱鵬華盈

創辦人介紹

凱鵬華盈(Kleiner Perkins Caufield & Byers:KPCB)創辦人之一Eugene Kleiner是快捷的創辦人,Kleiner Perkins則惠普的早期高階主管,他在惠普的主管是Georges Doriot。1973年,Perkins與Kleiner 一起創立了凱鵬華盈,從洛克菲勒大學籌集了100 萬美元。 Perkins同意Treybig合併他的新公司,他稱之為 Tandem Computers(後來被 Compaq收購)。

代表性的投資案

成功投資基因泰克(Genentech)和Tandem這兩大座金礦讓凱鵬華盈變成了一個傳奇,並戲劇性地說明了冪次律。 到1984年為止,凱鵬華盈第一檔基金的14項投資的總利潤為2.08億美元; 其中的95%來自Tandem和 Genentech。羅氏藥廠(美股代碼:RHHBY)於2009年以468億美元收購了基因泰克。

如果沒有這兩項全壘打的投資,第一檔基金將產生4.5倍的倍數,在11年期間的回報率仍遠高於標準普爾500指數。 包括全壘打,報酬倍數是42倍。

投資過的著名企業

凱鵬華盈已經投資過500家企業,凱鵬華盈全球投資集中在三個方面: 數位科技,清潔技術,和生命科學。

凱鵬華盈投資過的著名企業還包括了:美國線上(美股代碼:T)、亞馬遜(美股代碼:AMZN)、Tandem Computers(美股代碼:HPE)、Lotus(美股代碼:IBM)、康柏電腦(美股代碼:HPE)、Mosaic(後來改名為Netscape)、JD.com(美股代碼:JD)、Square(已更名為Block,美股代碼:SQ)、基因泰克、Google、Netscape、昇陽電腦(已被甲骨文併購,美股代碼:ORCL)、Nest(已被谷歌併購,美股代碼:GOOGL和GOOG)、Palo Alto Networks(美股代碼:PANW)、Synack、Snap(美股代碼:SNAP)、AppDynamics、和Twitter(美股代碼:TWTR)、Navigenics、思傑系統(美股代碼:CTX)、藝電(美股代碼:EA)、Genomic Health、Geron Corporation、Intuit(美股代碼:INTU)、瞻博網路(美股代碼:JNPR)、Nebula、網景(被美國線上併購)、諾頓(美股代碼:NLOK)、威瑞信(美股代碼:VRSN)、WebMD和Zynga(已被兩方互動併購,美股代碼:TTWO)。

紅杉資本

創辦人介紹

1972年,瓦倫丁(Don Valentine)創立了風險投資公司紅杉資本(Sequoia capital),瓦倫丁是前快捷、雷神的員工,在工業和科技界人際網路一流。

代表性的投資案

凱鵬華盈拒絕了蘋果。 由於他的營銷背景,瓦倫丁是蘋果公司的理想投資者。 Kleiner和 Perkins拒絕與喬布斯會面,因為鵬華盈更喜歡技術風險而不是商業風險。蘋果的投資案這是一件重要的分水嶺,也清楚地看出凱鵬華盈和紅杉資本這兩家最著名的風投公司的差異。

賈伯斯見到瓦倫丁時說:「告訴我我必須做什麼才能讓你資助我」。

瓦倫丁說:「我們必須在公司裡找一個對管理、營銷和市場有一定了解的人。」

賈伯斯說:「那好,送我三個人。」

邁克·馬庫拉(Mike Markkula)就是在這個背景下,透過瓦倫丁的介紹來到蘋果。他不是個風險投資人。但他可以說是矽谷的第一位「天使投資人」。

1980年12月,即基因泰克IPO兩個月後,摩根史丹利(美股代碼:MS)協助蘋果上市。 在當年的237次首次公開募股中,蘋果公司無疑是最大的,籌集的資金比福特汽車(美股代碼:F)24年前首次公開募股以來的任何一次公開募股都要多。截至當年12月底,蘋果市值接近18億美元。

投資過的著名企業

紅杉資本投資過的著名企業包括了:雅虎(目前已被阿波羅併購)、LSI Logic(已被博通併購,美股代碼:AVGO)、甲骨文(美股代碼:ORCL)、思科(美股代碼:CSCO)、藝電、谷歌(美股代碼:GOOG和GOOGL)、Sun Microsystems(已被甲骨文併購)、Cypress(已被英飛淩併購,美股代碼:IFNNY)、 BitClout、Bolt(美股代碼:BOLT)、FTX、Wiz、23andMe、 Instacart、Klarna、Nubank(美股代碼:NU)、Snowflake(美股代碼:SNOW)、Stripe、WhatsApp(已被Meta併購,美股代碼:META)、UiPath(美股代碼:PATH)、Meituan(美股代碼:MPNGF)、Pinduoduo(美股代碼:PDD)、Dropbox(美股代碼:DBX)、Airbnb(美股代碼:ABNB)、Palo Alto Networks、ServiceNow(美股代碼:SNOW)、Unity(美股代碼:U)、YouTube(已被谷歌併購,美股代碼:GOOGL和GOOG)、蘋果、輝達(美股代碼:NVDA)、Webvan、貝寶(美股代碼:PYPL)、字節跳動、Xoom(已被貝寶併購,美股代碼:PYPL)、MongoDB(美股代碼:MDB)、雅達利(美股代碼:ATAR)、領英(已被微軟併購,美股代碼:MSFT)、客涯(Kayak)、Meebo、AdMob(已被谷歌併購,美股代碼:GOOGL和GOOG)、及Zappos(已被亞馬遜併購,美股代碼:AMZN)等。

Accel

創辦人介紹

兩位創始人Arthur Patterson和Jim Swartz是計劃者而不是即興創作者,是戰略家而不是傳道者(註:書中的這段原文,主要是區別Accel和凱鵬華盈以科技為考量,以及紅杉重營銷的不同)。

代表性的投資案

UUNET是Accel早期最成功的投資案。UUNET(已被威訊通訊併購,美股代碼:VZ)說明了冪次定律的主導地位,這是Accel這家風投業者最初十幾年的業務中幾個無法預料的大滿貫之一。

基準資本(Benchmark Capital)

公司介紹

基準的優勢在於專注本地而非全球(註:書中的這段原文,主要是區別基準和日本軟銀(美股代碼:SFTBY)這家基準當時最大的敵手,兩家風投公司間的不同)。

有些風險投資公司認為,選擇合適的交易是工作的十分之一。 指導企業家是事後的想,基準傾向於各佔一半。

代表性的投資案

電子灣(美股代碼:EBAY)是基準早期最成功的投資案。

電子灣的增長確實呈指數級增長。 基準的合伙人再次訪問時,注意到了另一件事。 與其他零售商不同,電子灣沒有庫存,它沒有運輸成本,沒有運輸成本就沒有存儲麻煩。結果就是公司的利潤率會很驚人。

重要的企業

全錄

這些都全錄發明的

現代人在使用的圖形化的視窗作業系統包括微軟的Windows和蘋果的macOS最原始的概念都來自全錄的圖形化桌面系統。我們電腦用的滑鼠,以及辦公室的網路通訊系統;全都來自這家公司。

3Com

3Com(已併惠普併購,美股代碼:HPE)就是從全錄的辦公室的網路所延伸出來所創立的公司。在全錄公司帕洛阿爾托研究中心,羅伯特·梅特卡夫發明了以太網,並隨後於1979年共同創辦了3Com公司。3Com公司開始製作以太網卡,可用於80年代初的許多計算機系統。

奧多比

奧多比(美股代碼:ADBE)於1982年12月由John Warnock和Charles Geschke創立,他們在離開全錄開發和銷售PostScript後成立了奧多比這家重要的軟體公司。蘋果的賈伯斯當年開價500萬美元想併購奧多比,但被奧多比的創辦人拒絕。

谷歌

令紅杉驚奇的新創公司

谷歌創辦人之一賴瑞.佩吉(Larry Page)在首次和紅杉合伙人莫里茨(Moritz) 碰面時表示,他相信谷歌未來將會有100億美金的年營業額。 凱鵬華盈從技術上,在業務上以指數方式評估,意識到這將是微軟規模的潛在龐大的業務。

少數凱鵬華盈和紅杉同時投資的案例

莫里茨預計它將由品牌主導,搜索引擎等技術功能將作為低級插件存在於獲得消費者忠誠度的流行網站上(註:這是原文的話,意思是谷歌這個搜索引擎未來最後能不能成功,將由如何進行市場品牌行銷來決定。請回想前一段文字,凱鵬華盈拒絕了蘋果的故事)。基準和Accel這兩家風險投資業者願意給谷歌的估值較低。 這些大的風險投資業者公司同意共同投資一家新創企業的機會為基本上是零。 但谷歌希望將其凱鵬華盈和紅杉分別擁有12.5%的谷歌股權。 如果他們拒絕,谷歌不會向他們任何一方出售任何股權。

引入外部管理團隊

由於兩位谷歌創辦人都是年輕人,都沒有經營企業的任何經驗,凱鵬華盈建議由來自網威(已併入Micro Focus,美股代碼:MFGP)的施密特來管理谷歌,但佩奇和布林想要的卻是蘋果的賈伯斯。

獨特的上市方式

布林和佩奇即使在上市後,仍堅持保持公司的控制權,他們認為,年輕的創始人將比外部股東能更好地保護公眾的最大利益。 股東的民主其實會損害政治民主。 而且布林和佩奇也不想讓投資銀行在上市時抽成賺錢,因此它的IPO案是通過荷蘭式拍賣出售股票,完全不像一般的公司上市由華爾街投資銀行決定股價。

網路泡沫化

毀了風險投資的績效

在21世紀一開始的前幾年,截至2003年,紅杉資本正在努力支撐一檔價值縮水約50%的風險投資基金。合夥人將他們的錢投入到基金裡,以勉強獲得1.3倍的回報。 同等級的凱鵬華盈風險基金表現更差,從未盈利。曾短暫成為世界上最富有的人,失去了90%以上的財富。

谷歌救了風投業

在2000年的頂峰時期,對風險投資公司的新資本承諾已達到1040億美元。到2002年,它們下降到大約90億美元。谷歌在2004年夏天的公開上市,才使得這個黑暗時期結束。

彼得.提爾

彼得.提爾在風險投資界是標誌著另一個新時代的開始。

非典型的風投公司

和過往之前的凱鵬華盈或紅杉這種傳統的風險投資公司不同,彼得.提爾是個人天使投資人。他的錢主要是由貝寶上市後所賺來的,然後成立了自己的Founders Fund,開始了自己的風險投資之路。

臉書案

首次有主流的矽谷新創公司敢拒絕主流的風險投資公司,在2004年6月,臉書(已改名為Meta,美股代碼:META)的前身Thefacebook.com將營運基地搬遷至加州。搬遷不久後,Thefacebook.com獲得第一筆大額投資,就是來自彼得.提爾。

代表性的投資案

該公司的投資包括愛彼迎(美股代碼:ABNB)、DeepMind(已被谷歌併購,美股代碼:GOOGL和GOOG)、Lyft(美股代碼:LYFT)、臉書、Flexport、帕蘭提爾(美股代碼:PLTR)、SpaceX、Spotify(美股代碼:SPOT)、Stripe、Wish(美股代碼:WISH)、Nubank(美股代碼:NU)和Twilio(美股代碼:TWLO)。

風險投資業的現在和未來

中國

軟銀的孫正義,因為他在思科董事會的地位,他知道路由器對中國的銷售已經開始起飛,因此大舉投資了阿里巴巴(美股代碼:BABA)。他在阿里巴巴上下了巨大的賭注。阿里巴巴IPO上市時,股權價值 580億美元。 這是風險投資史上最成功的一次賭注。

紅杉資本在中國非常活躍,而且至今投資也非常成功;最著名的投資案就是美團(美股代碼:MPNGF)和抖音的母公司字節跳動。

凱鵬華盈當然不願落居最大敵手紅杉資本之後,凱鵬華盈也有獨立的中國團隊,對中國的新創公司投資也很積極。

風險業的不成文潛規則

不成文的潛規則是幾乎很難看到有任何兩家超大型知名的風投業者,尤其是凱鵬華盈和紅杉這兩大業者,同時投資一家初創公司,上面提過的谷歌,算是其中少數的例外。

在中國也會有類似美國風投業的情形。我曾在我的《超級成長股投資法則》一書的5-1小節中就提過;麥肯錫(McKinsey)的報告顯示,阿里巴巴(美股代號:BABA)和騰訊(美股代號:TCEHY)2大集團,壟斷全中國 40% ∼ 50% 的風險投資和新創公司的投資案。騰訊光是2019年投資金額就高達人民幣353億元,阿里巴巴則有人民幣259億元。而且不成文的潛規則是幾乎很難看到(有,但很稀有)騰訊和阿里巴巴兩家公司同時投資一家初創公司。

風投業的專家的背景

早期的矽谷風投業者,如本文所介紹的,没有例外,都具有科技和產業的深厚背景。但隨著最早的矽谷風投業者創辦人不再打理公司和管理日常營運,離開第一線。第二代的風投業者,除了許多具有華爾街的投資銀行的背景外,成員的背景愈來愈多元。

當紅杉前任的掌門人莫里茨第一次來到紅杉時,他的一些同事一直持懷疑態度。 因為他是牛津大學歷史專業的畢業生、雜誌記者、兩本商業書籍的作者。

另一個著名的例子是Founders Fund的共同創辦人和多家風險投資家彼得.提爾。他的背景是哲學和法律。

風投的沒落

如果說Internet 1.0是關於銷售商品(例如亞馬遜、電子灣),那麼Internet 2.0就是關於使用網路作為通信媒介,例如社群網路的狂熱。在明顯地一個例子就是,在21世紀初年,Accel就錯過了這股趨勢。

凱鵬華盈的失寵通常被歸咎於一個非常糟糕的投資電話。從2004年開始,該公司追求所謂的清潔技術初創公司────押注有助於應對氣候變化的技術,從太陽能到生物燃料再到電動汽車。2008年,凱鵬華盈加倍投資,專門為這個行業投入了10億美元的新長長基金。

2021年,凱鵬華盈的合夥人幾乎從福比士邁達斯榜單(Forbes Midas list)上消失的時候,紅杉佔據了前十名中的第一名和第二名,以及前十名中佔了三名,遙遙領先同業的其它公司。

結論

如本文一開始所說的,建議您若想對美國的科技業,或是風投行業想深入認識的話,應該看一看這本書。耐心讀完後。您會很有收獲的。

相關文章

- 《八叛徒(Traitorous Eight),半導體和風險投資業的源頭》

- 《冪次方法則,矽谷創投啓示錄(The Power Law)》

- 《從0到1(Zero to One)》

- 《風險投資和獨角獸簡介》

- 《全球風險投資和獨角獸發展概況》

- 《資料中心是仍在高速成長的半導體領域 》

- 《2024年迄今,四家半導體企業在標普500的漲幅中貢獻了三分之一》

- 《EDA寡佔商:益華(Cadence)如何賺錢?》

- 《EDA寡佔商:新思(Synopsis)如何賺錢?》

- 《三大EDA寡佔商:新思(Synopsys),益華(Cadence),⻄⾨⼦(Mentor Graphics)》

- 《什麼是第三代半導體》

- 《台積電負面的企業文化和管理方式不利未來和成長》

- 《台積電目前和未來共有多少晶圓廠和封裝測試廠?》

- 《台積電眼前的幾大挑戰》

- 《台積電,三星,英特爾良率和先進製程的比較》

- 《台積電晶圓代工的成本,價碼,研發成本》

- 《台積電,英特爾,三星未來晶片的新製程路線圖對照》

- 《真正掐住台積電脖子的企業艾司摩爾(ASML)》

- 《為何台積電的利潤率遠大於競爭對手?》

- 《台積電(TSMC)的2大長期威脅:美國和中芯》

- 《台積電如何賺錢?》

- 《Zyvex和次奈米半導體製程的目前發展,會威脅到台積電嗎?》

- 《常見的6大半導體投資迷思》

- 《利潤豐厚的半導體供應鏈》

- 《細論全球半導體晶片市場,9大細項分析》

- 《英特爾是怎麼賺錢的?以及投資它的好處 》

- 《英特爾目前艱難的困境》

- 《德州儀器(Texas Instruments)如何賺錢?驚人的長期資本回報和公司淨利潤率!》

- 《超微(AMD)如何賺錢?企業史上罕見的反敗為勝案例》

- 《長年老二的超微(AMD)表現為何令人瞠目結舌?》

- 《高通(Qualcomm)多元化成功,已不再只靠手機賺錢》

- 《輝達(nVidia) 如何賺錢?輝達改變了產業的遊戲規則 》

- 《博通(Broadcom)如何賺錢?經營方式的1項重大改變》

- 《細論全球半導體晶片市場,9大細項分析》

- 《無所不在的安謀(Arm)如何賺錢?》

相關書籍

想進一步瞭解和彼得.提爾有關的企業和新創公司的讀者,可以參見以下另外幾本PayPal黑手黨成員所著,在矽谷和風險投資界很有影響力的書籍:

- 《從0到1(Zero to One)》

- A16Z共同創辦人本.霍羅維茲(Ben Horowitz)所寫的《什麼才是經營最難的事?》(The Hard Thing About Hard Things)

- 貝寶(PayPal)前高管埃里克.傑克遜(Eric Jackson)所寫的《支付戰爭》(PayPal Wars)

- 貝寶(PayPal)前副總經理及LinkedIn的創辦人里德.霍夫曼(Reid Hoffman)所寫的《聯盟》(The Alliance)

註:

里德.霍夫曼(Reid Hoffman)把自己創辦的LinkedIn賣給微軟後,另行創辦一家知名的人工智慧新創Inflection.ai,目前專心經營這家公司。

重要聲明

- 本站內容為作者個人意見,僅供參考,本人不對文章內容、資料之正確性、看法、與即時性負任何責任,讀者請務必自行判斷。

- 對於讀者直接或間接依賴並參考本站資訊後,採取任何投資行為所導致之直接或間接損失,或因此產生之一切責任,本人均不負任何損害賠償及其他法律上之責任。

Andy 您好,最後一段提到推薦三本書,但只條列了兩本,請問還有一本是?

JJ您好,我的筆誤,已補上。全文如下:

相關書籍

想進一步瞭解和彼得.提爾有關的企業和新創公司的讀者,可以參見以下另外幾本PayPal黑手黨成員所著,在矽谷和風險投資界很有影響力的書籍:

《從0到1(Zero to One)》

A16Z共同創辦人本.霍羅維茲(Ben Horowitz)所寫的《什麼才是經營最難的事?》(The Hard Thing About Hard Things)

貝寶(PayPal)前高管埃里克.傑克遜(Eric Jackson)所寫的《支付戰爭》(PayPal Wars)

貝寶(PayPal)前副總經理及LinkedIn的創辦人里德.霍夫曼(Reid Hoffman)所寫的《聯盟》(The Alliance)

註:

里德.霍夫曼(Reid Hoffman)把自己創辦的LinkedIn賣給微軟後,另行創辦一家知名的人工智慧新創Inflection.ai,目前專心經營這家公司。