背景說明

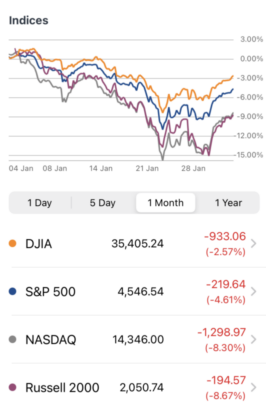

從去年10月多數美國成長股攀抵個股的史上最高價至2022年1月,也才不過三個多月。在這段期間三大美股盤指數到1/27為止,由史上最高點算起;道瓊指數下跌8%、標普500指數跌去11%、而代表成長股和科技股的那斯達克指數跌去17%,代表小型股的羅素2000則早已跌進熊市(如圖1)。

原文實在太長,文章將分上下兩集刋出,本文是上集,主要討論美國成長股暴跌的第一大原因────貨幣政策。下集《美國成長股暴跌的原因(下集)》將討論造成此次美國成長股暴跌的另一大原因。

市場主要指數並不一致

如果您只看這三大美股市場的主要指數會扭曲真實的情形,因為美國股市的成長股在這段期間的跌勢不是這三大指數所能表示的,成長股這段期間的崩跌都已經達到十年一度的崩盤標準了。那斯達克綜合指數的成份股中有40%己經由52周的高點跌去一半、超過36%的那斯達克指數成份股價格已腰斬、2021年IPO的股票超過68%已經低於上市首日收盤價。再加上許多過去多來漲勢兇猛引領美股上漲的著名成長股都已經達到崩盤的地步。

圖1 : 2022年一月美股大跌,四大市場指數無一倖免(圖形來自雅虎財經)

成長股全面崩盤

截至2月11日為止,居家健身的派樂騰(美股代碼:PTON)和線上人工智慧自動放貸的Upstart(美股代碼:UPST)都跌去約80%、線上視訊會議新星Zoom(美股代碼:ZM)和疫苗股莫德納(美股代碼:MRNA)跌去近70%,金融新創之首的貝寶(美股代碼:PYPL)、電子簽名的DocuSign(美股代碼:DOCU)、蝦皮母公司冬海(美股代碼:SE)、Block(美股代碼:SQ)都跌去約60%,過去五年漲勢第一華爾街的最愛Shopify(美股代碼:SHOP)、加密幣交易首家上市企業CoinBase(美股代碼:COIN)、和元宇宙第一股機器磚塊(美股代碼:RBLX)跌過了50%;更嚇人的是五大科技股之一且獲利稳定的Meta Platforms(美股代碼:META)和奈飛(美股代碼:NFLX)都跌超過了40%。不僅如此,還波及像輝運(美股代碼:NVDA)和奧多比(美股代碼:ADBE)這種各方看好的稳定成長股。這些個股都是最知名的成長股代表,不少還是已經有盈利的超大型優秀企業,在這波成長股的漲勢中都難逃崩跌的命運。這不禁令投資人想起2000年網路泡沫時期,那斯達克最高時曾跌去89%的惡夢是不是會在今年重現。因為上面所談的所有大盤指數或成長股的崩跌現象,目前還在上演中。

| 美股代碼 | 自過去一年的股價高點的跌幅 | 過去三個月的跌幅 |

| PTON | -77.70% | -29.54% |

| FVRR | -75.88% | -57.90% |

| UPST | -75.09% | -62.14% |

| AFRM | -73.65% | -68.76% |

| ZM | -68.74% | -44.61% |

| MRNA | -67.57% | -30.22% |

| PYPL | -62.83% | -44.65% |

| SQ | -62.70% | -52.54% |

| DOCU | -61.09% | -53.72% |

| ASAN | -57.78% | -56.54% |

| SE | -57.53% | -53.62% |

| COIN | -54.71% | -43.28% |

| RBLX | -52.82% | -37.90% |

| SHOP | -51.56% | -48.85% |

| MELI | -45.63% | -31.69% |

| NFLX | -44.18% | -42.67% |

| META | -42.87% | -35.60% |

| ADBE | -32.25% | -27.92% |

| AMD | -31.18% | -23.47% |

| NVDA | -30.88% | -21.19% |

表1 截至2月11日主要成長股的股價跌幅(作者整理)

那究竟是什麼因素導致成長股們在三個月內,股價一夕之間變成燙手山芋呢?第一個理由理由是貨幣政策。

美國聯準會的貨幣政策

聯準會的兩大貨幣政策縮表和升息,是造成此次成長股大跌的主要因素之一。而且背後又摻雜了美國近40年來最高的通膨,使得狀況更加複雜。

關於通膨和利率的重要性,建議您可以參考我的另一篇部落格文章《投資人的三大殺手:通膨,利率,和稅賦》的說明。

縮表結束撒錢

在1/27日的記者會,美國聯準會已經正式宣佈會開始把最近幾年進行量化寬鬆所增加在資產負債表上的9兆美元,預計縮減至4兆美元;減幅高達55.56%,表示市場上55.56%的熱錢都會不見。美國聯準會在2020年為了避免全球股市因新冠疫情而崩盤所祭出的無限量化寬鬆釋放到全球的錢在堆高全球的股市後(別忘了,當初美國聯準會的目的就是推升股市啊!),現在美國聯準會要把錢收回來,這些大部份投入美國股市的錢也會大量由股市裡撤出,當然最快的方式就是賣股變現,而代價就是加速美股的下跌。投資人當初心裡都有底,聯準會量化寬鬆釋放到市場上的錢遲早會被收回去。但為何崩跌的是成長股?因為這些短期的所謂聰明錢,多數會投入波動較劇烈,回報可能性也較高的成長股。這些聰明錢對於漲勢温吞,適合長期稳定投資的大型股或成熟且獲利穏定的藍籌股,根本不會有興趣。

紓困現金多被投入股市

2020年以來美國政府發放了多輪的個人補助紓困現金,但令人意外的是許多人把錢拿去買股票,這個現象對不缺錢的白領上班族而言更是如此。2021年1月德意志銀行根據訪調結果發現計畫將紓困金投入股市的平均比重達37%,換算後推估會有1,700億美元直接流進股市,25歲到34歲的年輕人因為沒有家累,比例更高達53%。

升息

第二個造成股市大跌的貨幣政策是升息。去美國2021年12月通膨率7%,逼近40年來的最高點;12月核心物價年增率4.9%,寫下近40年新高。如果不升息將無法壓抑持續升高的物價,放任通膨的後果更會造成貨幣貶值,對經濟會造成無可修復的嚴重傷害。而幾年後若再碰到不景氣需要降息的話,聯準會將會沒有武器可用。然而升息會造成金融資產的比價效應,投資人會全面調整資產的配置,由股市撤出部份資金往風低風險的國債、公司債、或是貨幣市場避險,當然會造成投資人賣股壓低股市。更致命的是企業的借貸成本會上升,限縮企業的利潤。而成長股都長是剛上市不久,脚根未站穏的企業;還處於企業擴張期,絕大多數是沒有盈餘的,也就是自由現金流是負的,需要大筆的資金借貸才能應付日常的營運。這就是為什麼在升息時,成長股的股票會大跌的根本原因。

對企業的影響

小型股和成長股會因貨幣政策立即受創

但大型企業或成熟的企業因為有充沛的現金流,根本不需借貸也能存活,還能定期發股利給投資人,或是實施庫藏股買回公司的股票;這也解釋了為何五大科技股和道瓊成份股跌勢較成長股輕微許多,結果這些佔了代表美股大盤標普500成份股22%權重的科技巨擘們在這段期間的跌勢中,的確扭曲了真正的市場跌勢,導致投資人看不到上千檔成長股大幅崩跌的真實狀況。

升息會受益的產業

銀行股是傳統上每次升息後,少數一定都會受惠的產業。由於市場從去年就在猜測聯準會何時會升息,現在政策和時程都已經明朗,對股市而言,將會利空出盡,有利於股市掃除去年第四季以來這項對聯準會貨幣政策猜測的不稳定因素。但是一旦聯準會決定升息,就會持續進行多次,一直到下次經濟景氣變差需要降息為止。所以升息都是長期的因素,這點投人要特別注意。

相關文章

本人為原文作者,本文精簡版原刊登在Smart智富月刋

重要聲明

- 本站內容為作者個人意見,僅供參考,本人不對文章內容、資料之正確性、看法、與即時性負任何責任,讀者請務必自行判斷。

- 對於讀者直接或間接依賴並參考本站資訊後,採取任何投資行為所導致之直接或間接損失,或因此產生之一切責任,本人均不負任何損害賠償及其他法律上之責任。