本文的來由

有位朋友寫信給我,原文是:「看了您部落客的文章提到「股價都會隨通膨自動上調」這句話想了很久還是搞不懂,可否請老師舉個實際例子說明幫忙解惑一下。」

我認為這個問題值得把它寫成一篇部落格的文章。

股票是長期投資者最佳的資產

首先,長期而言,長期投資人一定會在他的投資生涯中碰到多次的通膨,這是所有人都逃不掉,必需面對的經濟現實。

和房地產,黃金,債券等資產相較,這一點是為何股票是長期投資最好的資產選擇的原因,巴菲特強調過很多次我就不再重覆了。

根據《科技股的價值投資法 (Where the Money Is)》一書作者的統計,過去五十年, 美國的資料顯示:

- 股票的年化投資報酬率是9%,請參考我的部落格文章《標普500指數年化報酬率查詢器》

- 房地產的年化投資報酬率是4%

- 三年期定存單的年化投資報酬率是1%

- 支票存款帳戶的年化投資報酬率是0.04%

關於年化投資報酬率,請參考我的部落格文章《投資人應重視的是年化報酬率》和《年化投資報酬率(IRR)計算器》

根本原因

貨幣貶值

最主要的因素是通膨後,錢變小了。在台灣,2022年10顆雞蛋賣新台幣35元,2023年70元全台都還買不到。也就是消費者用來買雞蛋的錢貶值了50%,為了買相同的雞蛋,消費者必需多付一倍的錢。

對廠商而言,今年賣出的雞蛋顆數和去年大致相同,但帳上的錢可是是多一倍的!

所有物價都上漲

通膨情形下,所有的物價都會上漲,上市企業的產品和服務的售價當然也一定會隨市場的情形而上調。特別是那些具有漲價的權力,也就是有寬廣護城河的企業,並不會因為漲價而流失客戶。

上市企業的產品和服務的售價上調,營收就隨著訂價上調的比例而增加,獲得的淨利當然也就增加,營收和淨利增加,自然就會推升股價;因為股票的估值會自動隨營收和獲利的增加而上升(見以下實例的說明)。

以估值實例說明

一家上市企業,或是某個行業,在股票市場中,通常資本市場對它的股價估值是一個稳定的數值,雖會隨許多因素和市場狀況上下波動,但不會暴起暴落。

試想,在以下兩種最常見和最簡單的股價估值方式當中:

- 本益比(P/E = Price/Earning):P/E值,也就是本益比,固定不變的情形下,E(也就是淨利)增加,P(股價)當然就等比例上升了。

- 股價營收比(P/S = Price/Sales):P/S值,也就是股價營收比,固定不變的情形下,S(也就是營收)增加,P(股價)當然就等比例上升了。

這都是簡單的數學,沒有什麼好奇怪,其實也沒有大的學問。希望這樣說明,您能很容易了解。

我的書中的相關內容

我在我的《超級成長股投資法則》一書的:

- 1-2小節中,27-35頁,推動股價上漲的原因有 3 項:其中第一項就是 1. 企業盈餘的持續成長

官方數據的證明

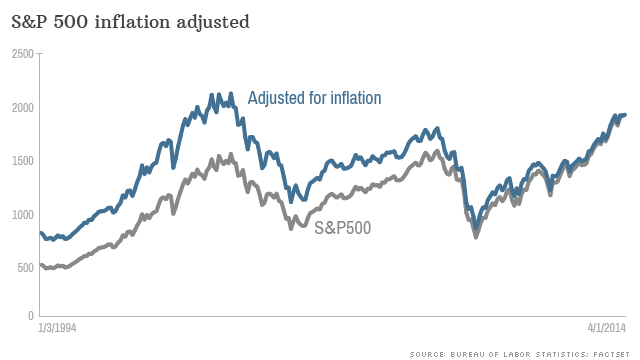

以下就是美國勞工部在1994至2014年間,經過調整的美國通膨率(藍線)和代表美股大盤的標普500指數(棕線),這兩者的走勢圖。

相關文章

- 《投資人應如何看待總體經濟走勢和預測?》

- 《投資美股需要注意匯率風險嗎?》

- 《降低通膨法案對美股的影響》

- 《投資人的三大殺手:通膨,利率,和稅賦》

- 《為何股價會隨通膨自動上調?》

- 《美國歷年通貨膨脹率查詢器》

- 《通貨膨脹環境下較適合投資的企業》

- 《全球衰退中,美股投資人的苦日子還在後頭 》

- 《企業導向公司較能承受經濟衰退》

- 《標普500指數年化報酬率查詢器》

- 《單利和複利計算器》

- 《年化投資報酬率(IRR)計算器》

- 《為何需要進行長期投資?》

- 《投資人應重視的是年化報酬率》

重要聲明

- 本站內容為作者個人意見,僅供參考,本人不對文章內容、資料之正確性、看法、與即時性負任何責任,讀者請務必自行判斷。

- 對於讀者直接或間接依賴並參考本站資訊後,採取任何投資行為所導致之直接或間接損失,或因此產生之一切責任,本人均不負任何損害賠償及其他法律上之責任。

Andy老師好:

你的這篇文章剛好印證最近我們都要面臨物價上漲,在這種ㄧ生中都會碰到好幾次狀況

然後台灣利率還是很低狀況,如何使你的錢不要變薄,放銀行相對通膨是實質負利率

除了即將退休者要保留較多現金者外,其實買擁有強大護城河股票,長期而言實際上幫你

抗通膨,一方面公司有發放股息股,再加上股價隨營收與獲利增加不是倍數上漲就是

獲利豐厚,足以讓你每年是正面獲利,但基本上投資人還是要長期投資,跟著這一家企業成長

股價自然而然就會複利成長,這種威力雖是緩慢但卻是強大的。

Peter您好,

您的回文寫得非常好,幾乎把股票投資的優點都談到了;而且您說的都是像巴菲特這種長期投資人之所以會成功的構成要素,這些要素只要不是股市投資的新手們,也幾乎都知道。但問題就像巴菲特告訴貝佐斯的名言:因為沒有人願意慢慢變富有。巴菲特的這句話如果"反過來思考",事實上變富有只需要"願意"採取已知能慢慢致富的步驟,踏著投資大師走過的成功的路就行了。平凡的力量才是強大的,涓涓細水是可以成河的。

簡而言之,投資有強大護城河的企業,一般人就可以放心的退休。因為這類企業,長期投資它,表現多數都會比大盤好,而且許多都會發股利,特別要指出的是(我在書中和部落格都提過)美股上市企業一旦開始發放股利,不大可能中斷(除非營運碰到危機),而且幾乎每年都會至少以遠大於通膨的百分比逐年調升,不像台股上下起伏太大,不利投資人的現金流規劃;這點對資深的投資人很重要。

通膨讓股價上漲?

1.要看企業類別,是否能轉嫁成本,如果能,則股價有可能上漲(例如半導體類股,IC設計股和食品股),如果不能轉嫁成本給消費者,則獲利受影響反而會讓股價下跌。

2.低通膨有利股市(政府會讓資金寬鬆),而高通膨不利股市,為了抑制通膨,政府通常會用升息作為手段,升息會讓市場股價短期下跌。

3.升息也會影響美元匯率,也會影響進口獲利,導致企業進口獲利降低,企業出口獲利提高。

Dennis您好,

1.如果無法轉嫁給消費者,是有可能造成企業獲利受影響。但"我們討論的是長期的趨勢",20—30年後,通膨是長期上漲的,這是沒有人能否認的。而且,20—30年後獲利無法支撐公司營運,這類企業終將下市或倒閉,下市。

2.能長期存在的食品類股我同意,但半導體類股,IC設計股則不盡然有漲價的權利,必需視企業的護城河而定(20年前誰會預料英特爾今天會落到這步田地),有太多的例子可以佐證,廿年前IC設計股的領導商博通若沒被AVGO併購,現在生存下來的機率很小。我書中也提過台灣的晨星沒被聯發科收購,現在應該也活不下來。"長期而言"科技股能持續上市的機率比著名的食品或傳統行業弱很多。

3. 升息會讓市場股價短期下跌,這我同意, 但一如您所言,這是短期因素。

4. 美元匯率,也會影響進口獲利,這是短期因素。美元算是全球匯率數一數二稳定的貨幣了,詳情請見我的另一篇文章的看法 https://www.granitefirm.com/blog/blog/2022/11/27/%e6%8a%95%e8%b3%87%e7%be%8e%e8%82%a1%e9%9c%80%e8%a6%81%e6%b3%a8%e6%84%8f%e5%8c%af%e7%8e%87%e9%a2%a8%e9%9a%aa%e5%97%8e%ef%bc%9f/